受賞企業・事業レポート

エレコム株式会社

2019年度 第19回ポーター賞受賞 PCや携帯電話の周辺機器・アクセサリの開発、製造販売

PCや携帯電話の周辺機器・アクセサリの開発、販売。周辺機器・アクセサリの業界は、PCや携帯電話の変化に影響を受けるうえ、メーカーも多く、性能が強化された新製品がより低価格で発売されることも多い、競争の激しい業界。エレコムは、豊富な商品数に加えて、カテゴリー内シェア一位の商品を多く持ち、さらに、競合を大幅に上回る新商品を投入、他社を大幅に上回る数の営業担当が、主たる販売チャネルである家電量販店の売り場を活性化する。

自社工場は持たず、数多くの供給業者を活用。開発においても、自社開発は、調達では実現が難しい機能性のある製品に限定、ODMを活用している。個々の製品、営業、拠点などが限界利益にて管理されており、権限移譲された開発・調達・営業からなるカテゴリー・オーナー・チームが、多数の商品を扱いながらも効率的な事業運営を可能にしている。

※本稿は、受賞企業の応募資料、受賞企業へのインタビュー、公表資料に基づいて、一橋ビジネススクール教授 大薗恵美が執筆した。受賞企業の応諾を得て公開している。

業界背景

パソコンやタブレット、スマートフォンの周辺機器、アクセサリ市場は、マウス、USBメモリ、ヘッドフォン・イヤフォン、タブレットPCのジャケットやスマートフォンのケース、スクリーンの保護フィルム、USBアダプター、外付けキーボード・テンキーボード、切り替え機、外付けカードリーダー、ゲームコントローラなど、多数の小規模な製品市場の集合体である。最も市場規模が大きい思われるマウスの市場でも、国内BtoC市場の規模は年間100億円以下と言われる(*1)。これらの製品市場の集合体としてのパソコン周辺機器市場の規模は1000億円、スマートフォンやタブレットPCの周辺機器市場、イヤフォン、外付け記憶媒体などを含めると2500億円と推定される(*1)。

パソコンやタブレット、スマートフォンの周辺機器、アクセサリ市場は、マウス、USBメモリ、ヘッドフォン・イヤフォン、タブレットPCのジャケットやスマートフォンのケース、スクリーンの保護フィルム、USBアダプター、外付けキーボード・テンキーボード、切り替え機、外付けカードリーダー、ゲームコントローラなど、多数の小規模な製品市場の集合体である。最も市場規模が大きい思われるマウスの市場でも、国内BtoC市場の規模は年間100億円以下と言われる(*1)。これらの製品市場の集合体としてのパソコン周辺機器市場の規模は1000億円、スマートフォンやタブレットPCの周辺機器市場、イヤフォン、外付け記憶媒体などを含めると2500億円と推定される(*1)。個々の製品別市場規模が小さく、かつ、技術的にも比較的成熟している製品分野では、既存業者に規模の経済が働きにくく、多くの製品分野において製造における参入障壁は低い。その結果、アジアを中心に、自社ブランドによる商品供給の他、OEM、ODMを行う比較的小規模な供給業者が多く存在する(*2)。

多くの周辺機器・アクセサリ製品の製品ライフサイクルは短い。周辺機器・アクセサリは、新しい規格の導入や本体機器の変化への対応が求められる一方、本体機器から独立した進化も可能だ。例えば、タブレットPCの登場によってジャケット市場が生まれたように、また、PCベースのゲーム市場が生まれたことによってゲームコントローラ市場が創造されたように、本体機器の変化に起因して新たな市場が創造される。一方で、スクリーンの保護フィルムの高機能化やヘッドフォンやUSBメモリの大容量化などは、本体とは独立した進化だ。

製品ライフサイクルの短さから、既存企業にとっては、新製品の投入や既存製品改廃のマネジメントが重要となる。また、製品ライフサイクルに沿ったマネジメントも重要だ。導入期から成長期にかけては多くの企業が参入するものの、市場の急激な成長により、競争はそれほど激しくない。しかし、成熟期から衰退期にかけては、激しい価格競争の結果撤退が進み、3から5社に集約する事が多い。しかし、残存者利益を享受するのは容易ではない。家電量販店チャネルにおいては、買い手の交渉力が強く、生き残り企業間の競争が継続する傾向にある。

周辺機器・アクセサリのBtoCにおける流通チャネルは、家電小売からEコマース、雑貨店へと、広がってきた。家電量販店はある程度集中化が進んだものの、まだ多くの中小規模の量販店があり、メーカーにとっては相応の営業費用の負担が必要となる。いずれのチャネルにおいても、販売員による商品の説明を前提としておらず、消費者が見ただけで分かる、わかりやすい製品価値の訴求が求められる。

製品ライフサイクルを通じて激しい競争が続く結果、多様な製品投入が続き、日本の周辺機器・アクセサリ市場は製品数の多い、分厚い市場を形成している。

(*1) GfKデータを基にエレコムにて推計 (*2)フラッシュメモリやハードディスクなどは例外で、供給業者は数社に限られる。

ユニークな価値提供

エレコム株式会社は、BtoC市場向けに、パソコン、タブレット端末、スマートフォンなどの周辺機器・アクセサリの開発、製造、販売を行っている(*3)。

その品ぞろえの特徴は、より多くの製品分野をカバーし、より多くの製品を投入し、より多くの分野で国内市場一位あるいは上位の市場シェアを有している点にある。エレコムは20,000SKUほどの商品を持ち、2018年度における新製品投入数は、エレコムが3,739個、競合2社は300個前後であった(*4)。国内シェアトップの製品分野は、エレコム13個、競合2社は5から6個に留まった(*5)。

既に困っている消費者に対する価値提供の主なものは、第一に、製品の高い機能性、優れたデザインによる使いやすさや美的価値により、既存製品の機能や品質に満足していない顧客により良い製品を提供する。第二に、工夫されたパッケージによる、お客様の目に留まり、製品の性能や特徴が分かりやすく、買いやすい、ストレスの少ない購買経験(*6)。第三の価値提供は、機能や技術がわからないため、使いたいのに使えていない顧客に対するもので、エレコムは、パッケージによるわかりやすさに加えて、問い合わせ窓口の充実に尽力している。第四の価値提供は、困っている事に気づいていない顧客に対してのものだ。分かりやすいパッケージは、こんなものもあったのか、と消費者に気付かせ、ついで買いを喚起する効果もある。消費者にとっては、不満はあるが解決策などをまだ知らず妥協している問題への解決策の提案となる。エレコムでは企業ブラディングのコア概念に「Lifestyle Innovation」を掲げており、IT機器の普及や性能の進化を人が使いきれないことで生まれるギャップを埋め、より快適に使いやすくすることを目指している(*7)。

エレコムは家電小売り、Eコマース、いずれの流通チャネルにも対応しているが、売り上げの半分以上は家電小売り経由である(*8)。家電小売り業者に対するエレコムの価値提供は、店員の手をかけなくても売れる売り場を作ることだ。わかりやすく魅力的な商品を幅広く提供する事、エレコムの営業担当者が小売店の店頭にあった商品を納品する事、によって、これは可能になっている。また、周辺機器やアクセサリは季節や景気の影響を受けにくく、安定した日売りを小売業者にもたらす。

(*3) グループ企業で、BtoB市場向け電子機器事業を手掛けている。

(*4) エレコム社調べ。

(*5) 株式会社BCN主催BCNアワード(2019年発表)による。主要販売店の1月から12月の年間POS販売データに基づく。

(*5) 株式会社BCN主催BCNアワード(2019年発表)による。主要販売店の1月から12月の年間POS販売データに基づく。

https://www.bcnaward.jp/award/gallery/detail/contents_type=187

https://www.bcnaward.jp/award/gallery/detail/contents_type=245

https://www.bcnaward.jp/award/gallery/detail/contents_type=221

https://www.bcnaward.jp/award/gallery/detail/contents_type=215

https://www.bcnaward.jp/award/gallery/detail/contents_type=181

アクセス、2019年11月25日。

その品ぞろえの特徴は、より多くの製品分野をカバーし、より多くの製品を投入し、より多くの分野で国内市場一位あるいは上位の市場シェアを有している点にある。エレコムは20,000SKUほどの商品を持ち、2018年度における新製品投入数は、エレコムが3,739個、競合2社は300個前後であった(*4)。国内シェアトップの製品分野は、エレコム13個、競合2社は5から6個に留まった(*5)。

既に困っている消費者に対する価値提供の主なものは、第一に、製品の高い機能性、優れたデザインによる使いやすさや美的価値により、既存製品の機能や品質に満足していない顧客により良い製品を提供する。第二に、工夫されたパッケージによる、お客様の目に留まり、製品の性能や特徴が分かりやすく、買いやすい、ストレスの少ない購買経験(*6)。第三の価値提供は、機能や技術がわからないため、使いたいのに使えていない顧客に対するもので、エレコムは、パッケージによるわかりやすさに加えて、問い合わせ窓口の充実に尽力している。第四の価値提供は、困っている事に気づいていない顧客に対してのものだ。分かりやすいパッケージは、こんなものもあったのか、と消費者に気付かせ、ついで買いを喚起する効果もある。消費者にとっては、不満はあるが解決策などをまだ知らず妥協している問題への解決策の提案となる。エレコムでは企業ブラディングのコア概念に「Lifestyle Innovation」を掲げており、IT機器の普及や性能の進化を人が使いきれないことで生まれるギャップを埋め、より快適に使いやすくすることを目指している(*7)。

エレコムは家電小売り、Eコマース、いずれの流通チャネルにも対応しているが、売り上げの半分以上は家電小売り経由である(*8)。家電小売り業者に対するエレコムの価値提供は、店員の手をかけなくても売れる売り場を作ることだ。わかりやすく魅力的な商品を幅広く提供する事、エレコムの営業担当者が小売店の店頭にあった商品を納品する事、によって、これは可能になっている。また、周辺機器やアクセサリは季節や景気の影響を受けにくく、安定した日売りを小売業者にもたらす。

(*3) グループ企業で、BtoB市場向け電子機器事業を手掛けている。

(*4) エレコム社調べ。

(*5) 株式会社BCN主催BCNアワード(2019年発表)による。主要販売店の1月から12月の年間POS販売データに基づく。

(*5) 株式会社BCN主催BCNアワード(2019年発表)による。主要販売店の1月から12月の年間POS販売データに基づく。

https://www.bcnaward.jp/award/gallery/detail/contents_type=187

https://www.bcnaward.jp/award/gallery/detail/contents_type=245

https://www.bcnaward.jp/award/gallery/detail/contents_type=221

https://www.bcnaward.jp/award/gallery/detail/contents_type=215

https://www.bcnaward.jp/award/gallery/detail/contents_type=181

アクセス、2019年11月25日。

独自のバリューチェーン

ファブレスメーカーであるエレコムのバリューチェーンの最大の特徴は、製品開発、調達、営業にある。

製品カテゴリーの管理

数多くの製品分野を抱えているエレコムは、それぞれを効率的に管理し、開発、調達、営業の機能を有機的に連携させるため、「COT (Category Owner Team)」というバーチャル組織を設けている。COTは、開発、調達、営業の各部門から任命された各製品分野の責任者の3名で構成され、開発、調達、販売の方針や戦略を速やかに決定する。COTには、役職のない一般社員も任命されることができ、人材育成にも貢献している。

エレコムの製品戦略は、「常に鮮度と競争力を保つ」ことであり、成功した製品や取引関係に固執することなく、自ら陳腐化させ、改廃をすることを心掛けている。本体機器の市場が縮小傾向にあるパソコンに対しても、周辺機器の新製品開発を続けることで買い替え需要を喚起し、周辺機器やアクセサリの市場は拡大し続けている。

開発

多くの新商品を投入し、多くの商品を廃止する多産多死で迅速な市場対応をする、常に新商品による需要刺激を求めるため、エレコムの新商品開発の7割はサプライヤーによるODMで、3割が自社開発である。自社開発するのは、ネットワーク関連機器やイヤフォンなど、購買だけでは期待するデザインや性能が得られないものに限定している。

調達

エレコムは、年間1000社以上の新規取引先候補と接触し、そのうちの十数社と新たな売買契約を締結し取引を始める。香港や深圳を拠点とする社員と日本から派遣する社員を合わせて数十名が、一斉に有望調達先企業を選出し、個別の折衝や工場監査などを通じて厳選していく。

周辺機器・アクセサリの供給業者は小規模であることが多い。エレコムの工場監査は、製造品質や物流管理力だけでなく、経営管理の全般的な能力を評価、必要な場合には育成指導する。リスクヘッジのため、購買先を開拓、並行購買を行う。

サプライチェーン・マネジメント

エレコムの納入業者、取扱商品数は多く、小売には一個からの配送を行う。サプライチェーン・マネジメントを充実させ、物流在庫を削減するため、エレコムは、商品の販売管理や仕入れ管理を支援する情報システムの整備、物流倉庫内の作業の機械化・自動化を進めてきた。近年の平均在庫水準は1.5ヵ月ほど。物流センターの建物は賃借だが、設備は自社所有、人員は社員。

営業・販売促進

エレコムは、家電量販店の店頭在庫を低水準に維持することを重視している。そのため、個別の店ごとの売れ筋に対応した、販売実績に基づいた納品を徹底する上、店頭で売れるための様々な施策を量販店と共に行う。たとえば、「ラウンダー」と呼ばれる営業担当者が、小売店での陳列や、商品をより魅力的に目立つように演出する(売り場のメンテナンス)。エレコムの営業担当者数は、競合他社の数倍以上と、大幅に多い。

アフターセールス・サービス

顧客問い合わせへの対応や、商品トラブルへの対処法などをウエブサイトで知らせるコンテンツ作成を充実させるため、全て社員が行っており、年間2,500万アクセスの実績を持つ。対応ポリシーは、「使えるまでとことん支え続ける」。商品の問題点は週次で製品開発部門にフィードバックされ、製品の品質改善につなげられる。

人的資源管理

エレコムでは、役職のない社員でもCOTのメンバーになり、権限移譲をされる機会がある。また、売り上げ、在庫、利益などの経営情報を全社員に開示し、幅広い製品群や取引先小売店を小さく分けて、権限委譲し迅速な意思決定を求める。一方で、ナレッジの共有が盛んで、目標達成者、未達成者、双方の原因が分析され、データベース化される。

全般管理

エレコムは、1996年より製品の販売管理、仕入れ管理などのための情報システムに投資を行ってきた。現在は、個々の製品の販売状況、在庫、利益などをリアルタイムに全社員が照会できる。

エレコムで最も重視されている経営指標は限界利益である。製品、営業担当者、営業拠点などの成果を限界利益で管理、評価することが浸透しており、月例報告会は利益をベースに行われ、売り上げ目標が未達でも利益達成で拍手が起こる。

また、限界利益重視という判断基準の共有は、素早く迅速な意思決定を個々の社員が行う基盤となっている。たとえば、新製品を調達中止するかどうかの判断は、販売開始後遅くても3か月以内には行われる。

販売、開発、調達の情報は日次、週次で報告がなされ、経営トップや役員にも共有される。機会や脅威になりうる情報に対しては、直ちに対応指示が、各部署に出され、現場で迅速に実行される。

エレコムは1年半をかけて社員が感じているエレコムの持つ企業文化を言葉にした。その結果、「正道を行く、志を共有する、成果を考える、気配りをする、謙虚である」の5つが行動指針として定められた(*9)。具体的には、「クレームやトラブル処理に際しては隠蔽や言い訳をせず、常に正しい道を即座に選ぶ、高い目標達成や困難な問題解決のために、部門や会社を超えて結集し取り組む、日々自分が何をすべきかを考え効率的に行動する、顧客や相手に気を配り真摯に謙虚に生きる」などと理解されている。エレコムによれば、この行動指針は、M%Aを活用して成長するエレコム・グループの会社をつなぐ際の軸となっている。

(*9) エレコム株式会社、 https://www.elecom.co.jp/ir/enterprise/index.html アクセス、2019年11月25日。

製品カテゴリーの管理

数多くの製品分野を抱えているエレコムは、それぞれを効率的に管理し、開発、調達、営業の機能を有機的に連携させるため、「COT (Category Owner Team)」というバーチャル組織を設けている。COTは、開発、調達、営業の各部門から任命された各製品分野の責任者の3名で構成され、開発、調達、販売の方針や戦略を速やかに決定する。COTには、役職のない一般社員も任命されることができ、人材育成にも貢献している。

エレコムの製品戦略は、「常に鮮度と競争力を保つ」ことであり、成功した製品や取引関係に固執することなく、自ら陳腐化させ、改廃をすることを心掛けている。本体機器の市場が縮小傾向にあるパソコンに対しても、周辺機器の新製品開発を続けることで買い替え需要を喚起し、周辺機器やアクセサリの市場は拡大し続けている。

開発

多くの新商品を投入し、多くの商品を廃止する多産多死で迅速な市場対応をする、常に新商品による需要刺激を求めるため、エレコムの新商品開発の7割はサプライヤーによるODMで、3割が自社開発である。自社開発するのは、ネットワーク関連機器やイヤフォンなど、購買だけでは期待するデザインや性能が得られないものに限定している。

調達

エレコムは、年間1000社以上の新規取引先候補と接触し、そのうちの十数社と新たな売買契約を締結し取引を始める。香港や深圳を拠点とする社員と日本から派遣する社員を合わせて数十名が、一斉に有望調達先企業を選出し、個別の折衝や工場監査などを通じて厳選していく。

周辺機器・アクセサリの供給業者は小規模であることが多い。エレコムの工場監査は、製造品質や物流管理力だけでなく、経営管理の全般的な能力を評価、必要な場合には育成指導する。リスクヘッジのため、購買先を開拓、並行購買を行う。

サプライチェーン・マネジメント

エレコムの納入業者、取扱商品数は多く、小売には一個からの配送を行う。サプライチェーン・マネジメントを充実させ、物流在庫を削減するため、エレコムは、商品の販売管理や仕入れ管理を支援する情報システムの整備、物流倉庫内の作業の機械化・自動化を進めてきた。近年の平均在庫水準は1.5ヵ月ほど。物流センターの建物は賃借だが、設備は自社所有、人員は社員。

営業・販売促進

エレコムは、家電量販店の店頭在庫を低水準に維持することを重視している。そのため、個別の店ごとの売れ筋に対応した、販売実績に基づいた納品を徹底する上、店頭で売れるための様々な施策を量販店と共に行う。たとえば、「ラウンダー」と呼ばれる営業担当者が、小売店での陳列や、商品をより魅力的に目立つように演出する(売り場のメンテナンス)。エレコムの営業担当者数は、競合他社の数倍以上と、大幅に多い。

アフターセールス・サービス

顧客問い合わせへの対応や、商品トラブルへの対処法などをウエブサイトで知らせるコンテンツ作成を充実させるため、全て社員が行っており、年間2,500万アクセスの実績を持つ。対応ポリシーは、「使えるまでとことん支え続ける」。商品の問題点は週次で製品開発部門にフィードバックされ、製品の品質改善につなげられる。

人的資源管理

エレコムでは、役職のない社員でもCOTのメンバーになり、権限移譲をされる機会がある。また、売り上げ、在庫、利益などの経営情報を全社員に開示し、幅広い製品群や取引先小売店を小さく分けて、権限委譲し迅速な意思決定を求める。一方で、ナレッジの共有が盛んで、目標達成者、未達成者、双方の原因が分析され、データベース化される。

全般管理

エレコムは、1996年より製品の販売管理、仕入れ管理などのための情報システムに投資を行ってきた。現在は、個々の製品の販売状況、在庫、利益などをリアルタイムに全社員が照会できる。

エレコムで最も重視されている経営指標は限界利益である。製品、営業担当者、営業拠点などの成果を限界利益で管理、評価することが浸透しており、月例報告会は利益をベースに行われ、売り上げ目標が未達でも利益達成で拍手が起こる。

また、限界利益重視という判断基準の共有は、素早く迅速な意思決定を個々の社員が行う基盤となっている。たとえば、新製品を調達中止するかどうかの判断は、販売開始後遅くても3か月以内には行われる。

販売、開発、調達の情報は日次、週次で報告がなされ、経営トップや役員にも共有される。機会や脅威になりうる情報に対しては、直ちに対応指示が、各部署に出され、現場で迅速に実行される。

エレコムは1年半をかけて社員が感じているエレコムの持つ企業文化を言葉にした。その結果、「正道を行く、志を共有する、成果を考える、気配りをする、謙虚である」の5つが行動指針として定められた(*9)。具体的には、「クレームやトラブル処理に際しては隠蔽や言い訳をせず、常に正しい道を即座に選ぶ、高い目標達成や困難な問題解決のために、部門や会社を超えて結集し取り組む、日々自分が何をすべきかを考え効率的に行動する、顧客や相手に気を配り真摯に謙虚に生きる」などと理解されている。エレコムによれば、この行動指針は、M%Aを活用して成長するエレコム・グループの会社をつなぐ際の軸となっている。

(*9) エレコム株式会社、 https://www.elecom.co.jp/ir/enterprise/index.html アクセス、2019年11月25日。

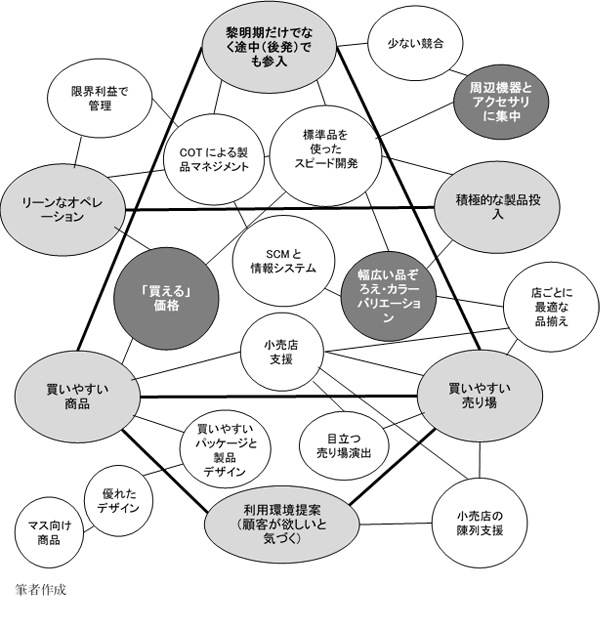

活動間のフィット

エレコムの活動は、変化の激しい周辺機器市場に対応し、また、自ら変化を創り出すために、最適化されている。もう一つの最適化の軸は、家電小売店での販売を促進するために最適化されている。販売員の説明を必要としない製品デザインやパッケージは、Eコマースにおける販売にも有効である。(本セクション最後に掲載した「エレコムの活動システム・マップ」を参照ください。)

戦略を可能にしたイノベーション

- 本体機器が成熟しても新製品開発と投入を続けることで、周辺機器の市場を拡大。世界に類を見ない分厚い周辺機器市場を創造。

トレードオフ

- 工場を持たない。どの製品分野においても自社工場を持たず、製造委託先のいずれの会社とも資本関係など、固定的な関係を結ばない(*10)。ファブレスを選択した目的が常に鮮度と競争力を保つことにあるため、常に新たな製造委託先を探索し、採用している。

- パソコン、スマートフォン、テレビのような本体を手掛けない。周辺機器、アクセサリに特化する。アップルが純正アクセサリで成功しているように、本体機器と両方を手掛けることの利点はあるが、エレコムはこれを選択しない。

- 量販店チャネルとの直接取引を避けない。量販店チャネルはある程度集中化しているものの、全国には中小規模の小売法人も多く存在する。また、従来からの商慣行で、納入業者に様々な要求が行われることも多く、営業の手間を考えれば、卸や代理店を利用する、あるいは、販売チャネルをEコマースに特化する事も可能だが、エレコムは、家電量販店との直接取引を選択している。

- キャラクター商品やイベント協賛を手掛けない。ブームに乗るのではなく、小粒な商品を、販売ロスや費用を下げながら粘り強く育てることを重視する。

(*10) エレコム株式会社の関係会社、ロジテックINAソリューションズは自社工場を保有しているが、製造品目は産業用PCなど、少量生産、短納期対応を求められる一部領域に限られている。

戦略の一貫性

1986年、家電量販店を販路とするOA家具メーカーとして創業。パソコンデスクを販売。翌1987年、プロッピーディスクケースなどの販売を開始し、OAアクセサリ分野に参入。以降、マウス、テンキーボード、フロッピーディスクドライブなど周辺機器・アクセサリ分野における取り扱い製品分野を拡大してきた。

製品分野、流通チャネルいずれも、既存事業に近接する分野に参入するという事業拡大の方針が一貫している。

また、プロダクトアウトになるのでなく、顧客様起点で、お困りごとの解決を第一義に検討する企業文化が核をなしており、調達を中心とした品揃えや、地域や店ごとの売れ筋にきめ細かく対応した納品や販売促進策に表れている。

製品分野が多く、変化が激しい業界で効率的な経営をするために、スピードのある経営が一貫して重視され、体制が整えられてきた。

製品分野、流通チャネルいずれも、既存事業に近接する分野に参入するという事業拡大の方針が一貫している。

また、プロダクトアウトになるのでなく、顧客様起点で、お困りごとの解決を第一義に検討する企業文化が核をなしており、調達を中心とした品揃えや、地域や店ごとの売れ筋にきめ細かく対応した納品や販売促進策に表れている。

製品分野が多く、変化が激しい業界で効率的な経営をするために、スピードのある経営が一貫して重視され、体制が整えられてきた。

収益性

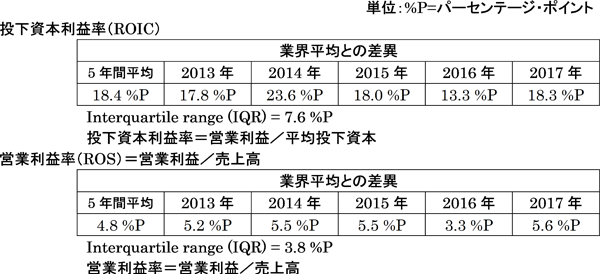

エレコム株式会社の投下資本利益率、営業利益率はともに、5年間の業界平均を大きく上回っている。(業界平均との収益性比較は、PwC Japanグループの協力を得ている。)

エレコム株式会社の活動システム・マップ

受賞企業・事業部 PDF

- 第19回ポーター賞受賞企業・事業PDF (当年度の全ての受賞企業が掲載されています)